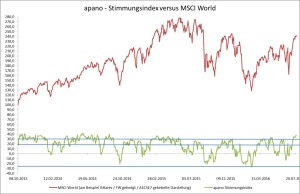

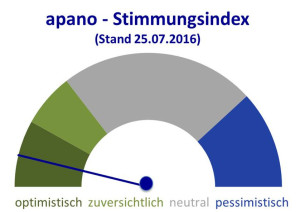

Rückblick: im Sog der US-Aktien verbessert sich die Anlegerstimmung immer weiter. Von Nervosität keine Spur: in den USA sind die Investoren so relaxt wie seit 2 Jahren nicht mehr und hierzulande steht der Stresslevel immerhin auf einem 2016er Jahrestief. Erkennbar ist die derzeitige Gelassenheit auch am Goldkurs. Seit seiner Spitze kurz nach dem Brexit-Schock hat sich der Preis des Krisenmetalls immerhin bereits um mehr als 4% verbilligt. Es fällt auf, dass die Notenbanken das zurück gewonnene Selbstvertrauen der Märkte nutzen, um die im unmittelbaren Umfeld des Brexit-Schocks gemachten Aussagen abzuschwächen. So ist die Erwartungshaltung an die japanische Notenbank/Regierung nun nicht mehr ganz so extrem und es erscheint jetzt auch wieder denkbar, dass die US-Notenbank die Zinsen auf ihrer Septembersitzung doch erhöht. Nun wäre es wichtig, dass die Börsianer beweisen, dass sie tatsächlich wieder laufen können, ohne von den Notenbanken permanent an der Hand gehalten zu werden. Welche Fakten liegen uns dazu vor? Der MSCI All Country Index ist (Quelle Bloomberg) mit 16,8 nahe seines Zweijahreshochs bewertet. Dies klingt beunruhigend, ist aber vornehmlich schlicht der Tatsache geschuldet, dass die mit über 50% in diesem Index gewichteten, traditionell teuren US-Aktien auf historischen Höchstständen notieren. Trotzdem erfordert vor diesem Hintergrund die laufende Berichtssaison der Unternehmen besondere Beachtung. Die ersten inzwischen herein gekommenen Reports lagen sowohl bei den Gewinnen als auch bei den Umsätzen zumeist deutlich über den Analystenschätzungen.

Ausblick: Der immer wieder von kleineren Rücksetzern unterbrochene globale Wiederanstieg der Aktienkurse verläuft bislang zumindest in Europa völlig unspektakulär. Der DAX hat noch nicht einmal die obere Begrenzung seines Abwärtstrends erreicht. Sehr wichtig werden nun Mittwoch und Donnerstag. Am Mittwoch berichten morgens Bayer, BASF, Airbus und – besonders wichtig wegen des angeschlagenen Finanzsektors – die Deutsche Bank. Am Abend verkündet die US-Notenbank FED ihren Zinsentscheid, gefolgt von den Quartalsergebnissen der US-Schwergewichte Coca Cola, Facebook und Boeing. Am Donnerstag wird der Geschäftslimaindex in der Eurozone für den Juli veröffentlicht, abends öffnen Alphabet (Google) und Amazon ihre Bücher. Es ist anzunehmen, dass die Märkte an diesen beiden Tagen kräftiger schwanken werden. Bleiben böse Überraschungen aus, bekommt der DAX dann zum Wochenende hin wohl die Chance, seinen Abwärtstrend zu verlassen. Aber auch Antizykliker können derzeit aktiv werden: die auffallend geringe Nervosität des S&P 500 lädt dazu ein, über den Kauf einer Depotabsicherung in Form eines VIX Long Volatilität –ETFs nachzudenken.