Das wichtigste Börsenbarometer der Welt ist der S&P 500. Dieser Aktienindex enthält die 500 wichtigsten US-amerikanischen Unternehmen mit Namen wie Apple, Microsoft, Coca-Cola, Walt Disney und Chevron. Die Kursentwicklung in den ersten sechs Monaten 2022 war verheerend: der Rückgang um 20% ist der heftigste Kurseinbruch für ein erstes Halbjahr seit 1970.

Am stärksten verloren die Branchen und Aktien, die als Wachstumswerte bezeichnet werden. Das sind Unternehmen, die üblicherweise einen hohen Preis haben im Verhältnis zu ihrem Gewinn bzw. Umsatz. Der Preisaufschlag im Vergleich zu anderen Firmen/Branchen rechtfertigt sich durch hohe Zukunftserwartungen: die Anleger gehen davon aus, dass ein solches Unternehmen in den gewährten Bewertungsaufschlag hineinwächst. Die bedeutendsten dieser Wachstumsfirmen sind in einem anderen Index konzentriert: dem Nasdaq 100. Dieser sackte seit Ende 2021 um -28% ab.

Auf der Gegenseite gab es aber auch Gewinner innerhalb des S&P 500. Insbesondere Sektoren und Firmen aus dem Energiebereich sind hier zu finden, z.B. stieg Chevron um 30%. Fast alle Unternehmen und Branchen außerhalb des Wachstumssektors performten ebenfalls negativ. So verloren Transport- und Industriewerte wie Union Pacific und Honeywell ca. 15%. Regelrecht unter die Räder gerieten Automobilaktien: General Motors und Ford brachen um über 40% ein. Auch Finanzwerte wie JPMorgan oder Citigroup mussten mit im Schnitt -20% heftige Rückschläge einstecken. Nicht-zyklische, defensive Sektoren wie die Pharmariesen Pfizer und Bristol-Myers Squibb und Firmen, die Artikel für den täglichen Konsum bereitstellen, hielten sich deutlich besser, auch wenn dort die Entwicklung nicht einheitlich verlief. Pepsi-Cola verlor 4%, der große Konkurrent legte 8% zu. Philip Morris stieg um 10%, Procter & Gamble gab um 13% nach.

Insgesamt lässt sich feststellen, dass im ersten Halbjahr an den US-Börsen fast nur die Aktien derjenigen Sektoren/Firmen stabil oder gar positiv performten, die entweder im Rohstoffbereich tätig sind oder die den Konjunktur unabhängigen Grundbedarf nach Lebensmitteln und Medikamenten decken.

Warum das so war, ist leicht zu erklären: der rasante Anstieg der Rohstoffpreise begünstigte direkt die Gewinnentwicklung von Unternehmen, die diese fördern und vermarkten. Der damit verbundene Anstieg der Inflation belastete jedoch die Geldbeutel der Verbraucher, die ihre Ausgaben immer stärker zurückschraubten und lediglich bei den unverzichtbaren Grundgütern unverändert stark nachfragten. Diesen Firmen gelang es auch, ihre gestiegenen Kosten weitestgehend weiterzugeben. Um die Inflation wieder einzufangen, beschloss die US-Notenbank (FED) eine Serie von massiven Zinserhöhungen zu starten und ihre Covid-Hilfsprogramme zurückzudrehen. Die damit verbundene Verknappung der Geldströme ist gewollt: da die US-Notenbank nicht das Angebot erhöhen kann, muss sie die Nachfrage nach Gütern und Dienstleistungen abbremsen, wenn sie den hartnäckigen Preisanstieg abkühlen will – sie muss also in die Räder greifen und die Konjunktur abbremsen. Die zyklischen Branchen leiden aber nicht nur unter diesen Maßnahmen, sondern insbesondere auch, weil anhaltende globale Lieferengpässe die Endfertigung von vielen Produkten verzögern und verteuern. Mit anderen Worten: ein Teil der Nachfrage kann nicht bedient werden, so dass Aufträge liegen bleiben, was natürlich dem Umsatz und damit dem Gewinn zusetzt. Diese Lieferengpässe betreffen Bauteile und Komponenten und sind ein wichtiger Grund, warum die Preise bereits vor zwei Jahren – also lange vor Beginn der russischen Invasion in der Ukraine – begannen, so stark zu klettern.

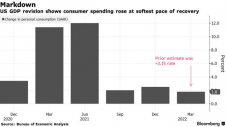

Dass die Börse ein gutes Gespür erwies, wie sehr sich die Nachfrage abschwächt, ist an dem Bloomberg-Chart vom 29. Juni 2022 zu erkennen: die Abwärtsrevision der Verbraucherausgaben im ersten Quartal 2022 ist enorm. Bereits da traten die Konsumenten also bereits auf die Bremse, obwohl die schädlichen Wirkungen von Zinserhöhungen und Vermögensverlusten aus Kurseinbrüchen bei Aktien, Anleihen und Kryptowährungen erst im 2. Quartal in voller Härte eintraten. Für April und Mai wurden mit +0,6% bzw. +0,2% nun Werte veröffentlicht, die jeweils unter den Prognosen lagen.

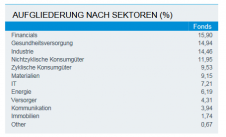

Der Blick nach Europa ergibt ein Bild, das auffallende Ähnlichkeit aber auch Unterschiede zur Entwicklung in den USA aufweist. Der wichtigste Index hierzulande ist der STXE 600, der die größten Unternehmen Europas beinhaltet. Das europäische Pendant zum S&P 500 gab um 17% nach, verlor also trotz der geografischen Nähe zur Ukraine etwas weniger. Dafür gibt es zwei Gründe: der Index hat einen höheren Anteil an dem defensiven Sektor Nichtzyklische Konsumgüter wie z.B. Nestlé. Zudem sind mit Titeln wie BHP, Shell oder Linde auch die gut gelaufenen Sektoren Rohstoffe und Materials stärker gewichtet. Der Anteil an Wachstumswerten (IT) und Zyklischen Konsumgütern ist hingegen geringer als im S&P 500. Der zweite Grund für die etwas besserer Performance liegt in der im Vergleich zur FED deutlich defensiveren EZB. Diese muss Rücksicht auf diverse stark verschuldete Volkswirtschaften in ihrem Wirkungsbereich nehmen, denen ansonsten Verwerfungen drohen.

Sektorenaufteilung im STXE 600

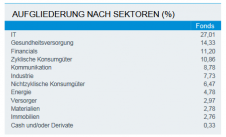

Sektorenaufteilung im S&P 500

Quelle iShares

In Asien war die Kursentwicklung im ersten Halbjahr deutlich entspannter. Dank niedriger Inflationsraten in Japan konnte die Notenbank dort ihren ultralockeren Zinskurs weiterfahren. Da deshalb das Zinsgefälle zwischen japanischen und US-Staatsanleihen immer größer wurde, geriet der Kurs des Yen ins Rutschen, was für die Export orientierten Unternehmen des Landes hilfreich war. Der Leitindex Nikkei 225 verlor in den vergangenen sechs Monaten lediglich ca. 9%. Mit -6,6% sogar noch stabiler präsentierte sich der Shanghai Composite Index. Hier waren zunächst zwar die Kurse rasant um 20% eingebrochen. Als Ende April Chinas Regierung jedoch eine Art Burgfrieden mit den bis dato schikanierten großen Technologieunternehmen des Landes schloss, starteten die Aktien eine rasante Erholungsjagd. Hierbei haben drei weitere Faktoren geholfen: viele professionelle Investoren waren unterinvestiert oder sogar auf fallende Kurse positioniert, so dass es zu hektischen Eindeckungen kam. Zudem lockerte China zuletzt die stringenten Covid-Beschränkungen ein klein wenig und zudem hat die chinesische Notenbank dank niedriger Inflation großes Potenzial, um die Ausgabenprogramme der chinesischen Regierung mit Zinssenkungen und expansiver Kreditvergabe zu flankieren. Ein großer Vorteil für China ist, dass sich das Land – ebenso wie Indien – nicht den Sanktionen zum Kauf russischer Energie angeschlossen hat und deshalb zum Schnäppchenpreis Erdöl einkaufen kann, was die Inflation unter Kontrolle hält.

Normalerweise bieten Anleihen einen guten Schutz in Zeiten fallender Aktienkurse. Das war im abgelaufenen Halbjahr nicht der Fall, im Gegenteil. Der Deutsche Bank Global Investment Grade Government Index, der 20 Staaten umfasst und einen Großteil des weltweiten Marktes für Staatsanleihen, weist mit -10% den mit Abstand größten Kurseinbruch seit seinem Start im Mai 2009 auf. Der damit einhergehende Renditeanstieg (Renditen laufen entgegengesetzt zu den Kursen) war ja eine der Ursachen für die schwachen Aktienbörsen. Denn Anleihen und Aktien stehen in direkten Wettbewerb. Je höher und damit attraktiver die Renditen sind, desto uninteressanter werden Aktien für Investoren. Auslöser des globalen Renditeanstiegs war insbesondere die Entwicklung der globalen Inflationsraten. Es ist logisch, dass Anleger bei höherer Inflation zum Ausgleich einen höheren Zins einfordern. Das passierte nicht 1:1, aber in der Tendenz. Proaktiv hat die US-Notenbank diese Entwicklung gefördert, indem sie die Zinsen für kurze Laufzeiten – nur diese kann sie direkt beeinflussen – anhob. Der Anstieg der kurzen Laufzeiten schob auch die Renditen der längeren Laufzeiten an. Wegen der Vormachtstellung des US-amerikanischen Anleihemarktes kletterten die Renditen in fast allen anderen Industrienationen mit. Der Renditeanstieg löste zuletzt Sorgen über die Refinanzierung der hoch verschuldeten Staaten wie z.B. Italien aus. Da Anleihen Südeuropas deshalb temporär gemieden bzw. massiv verkauft wurden, kam es dort Ende Mai/Anfang Juni zu drastischen Kurseinbrüchen. Freilich hat die EZB dann regulative Rettungsmaßnahmen via des PEPP-Programms angekündigt, was die nervöse Stimmung beruhigte.

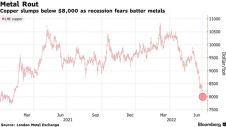

Gewinner des ersten Halbjahres waren Rohstoffe und Unternehmen, die Rohstoffe fördern. Die russische Invasion war nicht der Auslöser dieser Entwicklung, er hat sie lediglich befeuert. Der rasante Preisanstieg der Rohstoffe begann im April 2020, als viele Förderunternehmen ihre Kapazitäten massiv drosselten und der Covid-bedingten äußerst schwachen Nachfrage anpassten. Dies galt insbesondere für die Ölindustrie. Mit Pfizers Nachricht über die Verfügbarkeit eines Covid-Impfstoffes Anfang November 2020 wurde eine Kursrakete für Rohstoffe gezündet, weil die Investoren und Unternehmen von einem Kaufrausch der Konsumenten ab 2021 ausgingen. Die Wiedereröffnung geschlossener Förderbetriebe ist jedoch nicht einfach, so dass viele Kapazitäten bislang nicht wieder erschlossen wurden. In vielen Rohstoffen besteht deshalb weiterhin ein Preis treibender Nachfrageüberhang. Mit Einführung der Sanktionen gegen Russland verschärfte sich die Versorgungslage weiter, was zur nächsten Preiseskalation führte. In den letzten Wochen ist jedoch eine gewisse Beruhigung erkennbar. Rohstoffe sind einer der Haupttreiber der derzeitigen Inflation. Diese reißt inzwischen so tiefe Löcher in die Haushaltskassen der Verbraucher, dass diese ihre geplanten Ausgaben gegeneinander abwägen müssen (s.o. im Text) und daher die globalen Konjunkturerwartungen für 2022 deutlich zurück gestutzt wurden. Das schlägt unmittelbar auf die Rohstoffpreise zurück, die im Juni deshalb teils kräftig korrigierten. Zwar bleiben die Preise für Energie auf weiterhin Schwindel erregendem Niveau, aber z.B. das wichtige Industriemetall Kupfer erlitt in den letzten drei Wochen einen Kurseinbruch von 17,5% und notiert nur noch auf dem moderaten Stand vom FJ 2021.

Was ist nun für das zweite Halbjahr zu erwarten?

Die Outperformance Asiens wird vermutlich weiter gehen. Es gibt zwei handfeste Vorteile dieser Region: die geografische und in vielen Staaten der Region auch die politische Distanz zu den Geschehnissen in der Ukraine sowie die (s.o.) teils damit begründbare wesentlich günstigere Inflationslandschaft. Die lockere Zinspolitik in China und Japan tut ihr Übriges, um von der Region auch in HJ 2 eine relativ stressfreie Wertentwicklung zu erwarten.

In den USA setzt die FED vorerst ihren aggressiven Zinserhöhungskurs fort. Freilich zeigen sich Bremsspuren sowohl in den Inflations- als auch in den Konjunkturdaten. Die jüngsten Schätzungen gehen laut Nachrichtendienst Bloomberg inzwischen davon aus, dass der Zinsgipfel bereits im März 2023 erreicht sein wird und danach die FED bereits wieder beginnen könnte zu lockern. Bis dahin ist es zwar noch ein weiter Weg, sollte aber dieses Szenario Konturen annehmen, ist spätestens ab dem vierten Quartal eine deutliche Erholung der US-Aktien zu erwarten. Was die Sektoren betrifft, dürfte deren Entwicklung nicht mehr so extrem konträr laufen wie im ersten Halbjahr: die defensiven Sektoren sind wegen ihrer Stabilität im fallenden Markt nun vergleichsweise teuer geworden und der MSCI World Energy Index (vorrangig Ölaktien) hat mit 15 die höchste Bewertung seit Jahrzehnten. Auf der Gegenseite ist der Nasdaq 100 mit einem Kurs-Gewinn-Verhältnis von 25 so billig wie seit vielen Jahren nicht mehr. Insgesamt hat der S&P 500 derzeit ein Kurs-Gewinn-Verhältnis von ca. 17, was historisch günstig ist. Solange sich aber die FED unbeirrt zeigt und an den 0,75%-Zinsschritten festhält, ist eine Trendwende unwahrscheinlich. Tückisch bleiben dabei die vielen zu erwartenden Gegenbewegungen, denn eine von diesen wird dann letztendlich den Markt wieder nach oben tragen. Jedoch ist der derzeit herrschende Abwärtstrend so dominant und die Kursverluste bei vielen Investoren so stark ausgeprägt, dass eine finale Kapitulation mit einem Ausverkauf bis in den Bereich von 3300 denkbar ist. Das entspricht dem Niveau am Ende der fast 8 Jahre andauernden Goldilocks-Rallye, die mit Draghis Worten „Whatever it takes“ am 26. Juli 2012 begann und am 14. Februar 2020 mit der dann einsetzenden Covid-Kurspanik endete. Bekanntlich sind danach die Kurse dank ultra-expansiver Geldpolitik und (völlig überzogener) konjunktureller Erholungsfantasie zuerst bei den „stay at home“ und nach Bekanntgabe der Verfügbarkeit von Impfstoffen dann bei den Zyklikern derart in die Höhe geschnellt, dass das böse Erwachen unvermeidlich war. Die Kurs-Uhren auf Tag 1 vor Covid zurück gestellt bedeutet jedoch eine komplette Bereinigung und dürfte ein hoch attraktives Einstiegsniveau für langfristig planende Investoren sein.

In Europa ist die Situation grundsätzlich ähnlich, weist aber auch gravierende Unterschiede auf: die EZB wird viel handzahmer agieren als die FED, dafür sind aber die konjunkturellen Gefahren durch einige hoch verschuldete Staaten höher. Zudem ist hier das geopolitische Risiko „Russland“ erheblich präsenter, und Europa hat eine viel stärkere externe Energieabhängigkeit als die autarken USA. Da dieses Problem jahreszeitlich bedingt ab Herbst immer bedrohlicher wird, könnte es in Q 4 zu einer negativen Abkopplung von der Kursentwicklung in den USA kommen. Freilich ist das Thema in permanenter Entwicklung und kann daher noch nicht seriös bewertet werden. Mit anderen Worten: das Schlüsselthema in den USA sind die Zinsaktivitäten der FED, in Europa Kosten und Verfügbarkeit von Energie. Da besonders in Europa aber auch ein zweites Problem besteht – die „Flaschenhälse“, also Engpässe bei diversen Lieferketten, die das Angebot einschränken und die Nachfrage ausbremsen – wäre eine Lösung zumindest bei diesem brennenden Thema ceteris paribus sehr positiv zu bewerten. Es hängt viel davon ab, wie rigoros China mit der Covid-Bekämpfung umgeht. Xi Jinping sieht diese weiterhin als staatliche Prio 1 Aufgabe an, der sich die Wirtschaft unterordnen muss.

Fazit 1 „wahrscheinliches Szenario“ (50% Wahrscheinlichkeit). Auch ohne Einkalkulierung eines Schwarzen Schwans bleiben die Aussichten zunächst bestenfalls verhalten. Am stabilsten dürfte sich Asien entwickeln. Große Branchen-Outperformer sind im zweiten Halbjahr eher nicht zu erwarten. Sollten sich die Inflationsraten deutlich und nachhaltig beruhigen, ist eine entspanntere Gangart der FED zu erwarten, womit dann auch der Tiefpunkt der Kurse in den USA überschritten sein dürfte. Für Europa wird insbesondere von Bedeutung sein, wie gut/ob die Lösung der Doppelproblematik Lieferketten und Energieversorgung gelingt. Vom derzeitigen unbefriedigenden Status Quo aus betrachtet sind tendenziell auf beiden Seiten des Atlantiks weiter sinkende Kurse wahrscheinlich, unterbrochen von ausgeprägten, aber kurzlebigen Gegenrallyes.

Fazit 2 „optimistisches Szenario“ (40% Wahrscheinlichkeit). In diesem Fall sinken wegen zunehmender Zurückhaltung der Verbraucher die Rohstoffpreise und damit die Inflationserwartungen viel schneller als von den Marktteilnehmern erwartet. Das erfreut die Notenbanken, die deshalb deutlich früher ihre Zinsstraffungsmaßnahmen beenden können (Achtung: die Reduktion der Covid-bedingten Bilanzaufblähung läuft unverändert weiter). Die Renditen beginnen noch im laufenden Jahr wieder massiv zu sinken und die Börsen reagieren darauf mit einem Kurssprung insbesondere der Wachstumswerte und zyklischen Unternehmen. Fällt dies zusammen mit einer Auflösung der verkrampften Versorgungslage (Flaschenhälse), sind neue Allzeithochs bei S&P 500 und STXE 600 innerhalb der nächsten 12 Monate realistisch.

Fazit 3 „pessimistisches Szenario“ (10% Wahrscheinlichkeit). Vier potenzielle Schwarze Schwäne sind zu beachten: eine militärische Eskalation in den NATO-Raum, eine große prophylaktische Aktion Israels, um das weit fortgeschrittene Atomprogramm des Iran zu sabotieren, der Versuch einer Annexion Taiwans durch China und eine dramatische Mutation des Covid-Virus. Eskaliert der schwelende Iran-Israel Konflikt in einen offenen Krieg oder versucht China, gewaltsam Taiwan einzuverleiben, hätte dies wahrscheinlich Kurseinbrüche zumindest bis auf die Covid-Levels von März 2020 zur Folge. Im Falle einer aggressiven und zugleich bösartigen Covid-Mutation bzw. einer russischen Invasion in den NATO-Raum sind die Kursziele noch deutlich tiefer anzusetzen.

Martin Garske

Prokurist und Portfoliomanager

apano Investments

Stand: 30. Juni 2022