Kaum Rendite auf festverzinsliche Wertpapiere – und Aktien an historischen Höchstständen: Wir empfehlen für 2020 Investments mit aktiver Wertabsicherung

Rückblick 2019

„Geht es Richtung Rezession oder zu neuen Höchstständen?“

So lautete der Untertitel unseres Ausblicks für 2019. Als größte Risiken

schätzten wir vor Jahresfrist ein, dass die großen Notenbanken nicht nur ihre

Expansionsprogramme (Quantitative Easing) eingestellt hatten, sondern trotz

klarer Anzeichen einer sich abschwächenden Weltkonjunktur sogar damit begonnen

hatten, den Märkten Liquidität zu entziehen (Quantitative Tapering). Als

weitere Gefahrenherde sahen wir einen ungeregelten Brexit und insbesondere eine

Verschleppung oder gar Verschärfung des Handelsstreits. Als Hoffnungsschimmer

für die Börsen bewerteten wir die per Ende 2018 attraktive Bewertung der

Aktien, das hohe Eigeninteresse von USA und China, einen Deal zu erzielen und

die Perspektiven auf anhaltend niedrige Zinsen. Ende 2019 zeigt sich, dass wir treffsicher

die für das Jahr relevanten und Kurs treibenden Themen prognostiziert hatten. Jedoch

hatten wir das Verhalten der Notenbanken zu restriktiv eingeschätzt. Deren

entschlossene Kehrtwendung zurück zu Expansion war ein wichtiger Grund, warum beide

unserer zwei – eigentlich konträren – Thesen gleichzeitig eintreten konnten:

obwohl die Weltwirtschaft sich in Richtung einer globalen Rezession abkühlte,

erreichten viele Börsenplätze neue Höchststände.

Ausblick 2020

Die Fundamentaldaten zeigen, dass die Weltwirtschaft mit

schwacher Dynamik ihren Wachstumskurs fortsetzt. Während der

Dienstleistungssektor als treibende Kraft wirkt, bremst das produzierende

Gewerbe. Dieses litt im vergangenen Jahr unter diversen Faktoren. Nicht nur der

Handelsstreit und der ungewisse Brexit-Ausgang belasteten, sondern auch die

global so wichtige Automobilindustrie stand und steht unter massivem Druck. Angefangen

vom Thema Antrieb der Zukunft bis hin zum Thema Mobilität der Zukunft lastet

auf dieser Branche ein ungeheurer Druck. Dabei ist es nicht hilfreich, dass die

Endabnehmer zögerlich-unschlüssig sind in ihrer Kaufentscheidung. Aber auch die

Entwicklung um Boeings 737 MAX belastet wegen der weit verästelten

Zuliefererindustrie das verarbeitende Gewerbe massiv. Die Themen Handelsstreit

und Brexit werden uns weiter beschäftigen, wobei aber die Phase 2-Gespräche

vielleicht weniger emotional geführt werden und sich durchaus auch bis nach der

US-Präsidentschaftswahl hinziehen können. Der geregelte Brexit wird kommen,

aber ob dies Ende 2020 der Fall sein wird, ist in Anbetracht der Komplexität zu

bezweifeln. Die Notenbanken werden die Zinsen bei den kurzen Laufzeiten niedrig

halten. Jedoch könnte eine wieder stärker expandierende Wirtschaft zu einem

Renditeanstieg bei den langen Laufzeiten führen und damit die Zinsschere

ausweiten. Das wäre gut und wichtig für das Geschäftsmodell der Finanzwerte.

Mögliche Treiber für die Börsen könnten neben der weiterhin im Vergleich zu

Anleihen recht attraktiven Dividendenrendite auch anhaltende Aktienrückkäufe,

Fusionen und Übernahmen sein. Das äußerst niedrige Zinsniveau dürfte viele

Unternehmenslenker zu solchen Maßnahmen verlocken. Viele Analysten trauen für

2020 den kleineren Firmen (Small Caps) und den Schwellenländern – insbesondere wegen derer vergleichsweise günstiger

Bewertung – Nachholeffekte zu. Anlegerthema

wird wohl auch 2020 die industrielle Digitalisierung und zunehmend auch 5G ein.

Unternehmen aus den Bereichen Robotics, Künstliche Intelligenz,

Cyber-Sicherheit sowie Halbleiterhersteller dürften weiter im Anlegerfokus

stehen. Der von der EU-Kommission verkündete „Green Deal“ mit geplanten

Investitionen von jährlich 100 Mrd. Euro dürfte bei den entsprechenden

Sub-Branchen ebenfalls für Fantasie sorgen. Es ist vorstellbar, dass hierzu EZB

und EU gemeinsam an einem Strang ziehen. Damit könnte die EZB durch die grüne

Hintertür ihren Wunsch durchsetzen, stärkere fiskalpolitische Expansion der

EU-Staaten zu erreichen. Da Boris Johnson über Steuersenkungen für Unternehmen

sowie Deregulierungen z.B. in der Finanz- und Immobilienindustrie eine

Wirtschaftsoffensive für UK anstrebt, ist eine positive Wertentwicklung des

britischen Aktienmarktes mit entsprechenden Auswirkungen auf den STXE 600 gut

vorstellbar.

Festverzinsliche Wertpapiere werfen keine oder kaum Rendite

ab. Ausnahmen sind Anleihen aus den Schwellenländern oder Emissionen von

Schuldnern niedrigerer Bonität. Da eine konjunkturelle Erholung dank

Teileinigung im Handelsstreit und beim Brexit gut vorstellbar ist, könnte es

passieren, dass 2020 die Renditen ein Stück weit steigen. Das bedeutet jedoch ganz

automatisch: fallende Kurse für existierende Papiere. Damit drohen vielen

Anlegern festverzinslicher Wertpapiere in 2020 Verluste. Gut vorstellbar ist,

dass sich US-Treasuries wegen ihres hohen Renditevorsprungs zu anderen

Staatsanleihen mit vergleichbarer Bonität relativ stabil verhalten. Tritt dies

ein, könnte der USD in 2020 wegen des Abschmelzens des Renditegefälles unter

Druck geraten. Das wäre ceteris paribus eine gute Nachricht für Schwellenländer

und Rohstoffe, aber eine Herausforderung für global agierende Investoren aus

dem Euroraum.

Wo liegen die Risiken?

Eine ernsthafte Belastung würde sicherlich Elisabeth Warren

werden, sollte sie im Frühjahr von den US-Demokraten zur Herausforderin von

Donald Trump gewählt werden. Ihr politisches Programm erscheint recht radikal.

Größere geopolitische Verwerfungen erscheinen wenig wahrscheinlich, wenngleich

natürlich mit Scharmützeln immer wieder gerechnet werden muss. Insbesondere die

Lage im Nahen Osten bleibt labil. Israel wird bestimmt nicht sehr lange

tatenlos zusehen, sollte der Iran sein Atomprogramm wieder voll aufnehmen. Die

größte Gefahr für die Börsen lauert wahrscheinlich ausgerechnet in den Themen,

die als wichtige Kurstreiber gelten: sollte sich die Nachfrage nach

Gütern/Dienstleistungen der digitalen Zukunftstechnik schleppender als erwartet

entwickeln, könnte dies die Fantasie vieler Firmen belasten. Wie brutal sich

ein Anpassungsprozess an realistische Bewertungen vollziehen kann, wenn zuvor übersteigerte

Erwartungen enttäuscht werden, war zu Beginn dieses Jahrtausends eindrucksvoll zu

beobachten. Andererseits sollten sich Anleger auch hüten, blind vermeintlich billige

Aktien zu kaufen. Denn die Gefahr lauert in dem, was mit dem Begriff „Disruption“

beschrieben wird: ein Prozess, bei dem ein bestehendes Geschäftsmodell oder ein

gesamter Markt durch eine stark wachsende Innovation abgelöst wird. Im

digitalen und grünen Zeitalter stehen massive Veränderungen an – und Auslaufmodelle

werden immer billiger. Deshalb sind reine Bewertungszahlen mit Vorsicht zu

genießen. Andererseits dürften Unternehmen mit hoher Dividendenrendite gefragt

bleiben, vorausgesetzt, dahinter steht ein stabiles Geschäftsmodell mit

Aussicht auf längerfristig stabile oder sogar steigende Ausschüttung. Aus den Anleihemärkten ist mit Ausnahme von

weniger bonitätsstarken Schuldnern kaum Ertrag aus normaler Verzinsung generierbar,

so dass die Pufferfunktion im Falle größerer Rückschläge der Aktienmärkte

entfällt. Somit wären Risikobudgets von Mischfonds / gemischten Portfolios

schnell aufgebraucht. Es ist deshalb wichtig, dass 2020 gut beginnt, damit sich

solche Budgetpolster rasch aufbauen können.

Kurz zusammengefasst

Rekordhohe Aktienkurse und rekordniedrige Renditen für

Festverzinsliche machen 2020 zu einem herausfordernden Jahr für Investoren. Die

Gewinnchancen erscheinen bei Aktien höher als bei Anleihen. Wichtig wird es,

dass die Vorschusslorbeeren, welche die Anleger den Börsen verliehen haben,

jetzt auch verdient werden. Eine Belebung der Weltwirtschaft ist erforderlich,

um die hohen Bewertungen zu rechtfertigen. Die Voraussetzungen sind geschaffen:

ultrabilliges Geld, ein hoher Beschäftigungsgrad und Entspannung bei den Themen

Handelsstreit und Brexit sollten einen guten Start in das neue Jahr

ermöglichen. Wenn es den Investoren gelingt, im ersten Quartal robuste Risikobudgets

aufzubauen, dürfte die dadurch geschaffene Gelassenheit auch für den weiteren Jahresverlauf

solide Performance ermöglichen. Ein schnelles Wegschmelzen der Budgets bereits

in Q1 dürfte hingegen – so wie 2016 und 2018 gesehen – ein nervöses und

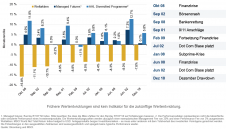

volatiles Restjahr nach sich ziehen. Da keine Branche für 2020 eindeutig

favorisiert ist, empfiehlt sich eine breite Aufstellung über verschiedene Sektoren.

Das Risiko empfehlen wir, durch globale Positionierung regional zu streuen.

Gut gerüstet für 2020 mit apano-Fonds und apano-Strategiedepots

Man AHL Trend Alternative ist der Fonds der Wahl für alle diejenigen, die sich von den klassischen Börsen unabhängig machen wollen. Seit 1990 ist dieses Investment erfolgreich am Markt. Die Besonderheit des Fonds ist es, nicht nur von steigenden Märkten profitieren zu können, sondern besonders dann ein unverzichtbarer Depotbaustein zu sein, wenn das Börsenbarometer kräftig fällt.

Der apano Global Systematik ist der Investmentfonds für Aktienfreunde mit begrenzter Risikoneigung. Seine Besonderheit ist ein systematisch arbeitendes Wertsicherungskonzept. Dieses ermöglicht solide Kurszuwächse in steigenden Märkten und robuste Stabilität in Schwächephasen der Märkte. Das bislang durchgängig erreichte Ziel des Fonds ist es, im Risiko- und Ertragsprofil eine Stufe defensiver zu sein als ein klassischer Weltaktienfonds.

2013 startete der apano HI Strategie 1 als Multi Manager-Dachfonds, ursprünglich konzipiert zum überwiegenden Einsatz für diverse Hedgefonds-Strategien. Inzwischen hat sich der Fonds stark gewandelt und beinhaltet sowohl traditionelle als auch alternative Bausteine. Investiert wird in sieben verschiedene Anlagestile plus Kasse, die je nach Marktumfeld gewichtet werden. Themen wie die Stadt der Zukunft und Übernahmefantasie im Biotechsektor finden sich hier ebenso wie Fonds, die spezialisiert sind auf Zins- und Währungsdifferenziale oder chinesische Unternehmen. Unverändert geblieben ist das rigoros moderate Risiko-/Ertragsprofil des Fonds.

Seit 2019 bietet apano zwei Strategiedepots an. Megatrends ist die Strategie für Visionäre. Sie ist für Anleger entwickelt, die von den großen globalen Themen des neuen Jahrzehnts wie Digitalisierung, Bevölkerungswachstum, medizinischer Fortschritt und Infrastruktur profitieren möchten. Die Wertentwicklung dieses Depots verläuft vermutlich auch 2020 dynamisch, Megatrends ist das offensivste Instrument der apano-Anlagepalette. Rette dein Geld ist die geeignete Strategie für Anleger, die ihr Vermögen real – also nach Abzug von Inflation und Steuern – bei moderater Risikobereitschaft vermehren wollen. Je nach Bedarf strebt das Strategiedepot Schutz an vor dem jeweils größten akuten Gefährder – z.B. Inflation, Deflation oder ein Börsencrash. Die Zusammensetzung des Depots hängt deshalb vom aktuellem Marktumfeld ab. In Normalzeiten wird überwiegend in an Börsen notierte Sachwerte investiert wie dividendenstarke u/o schwankungsarme Aktien, Rohstoffe und Immobiliengesellschaften, zudem kommen auch Index-Discountzertifikate zum Einsatz.

Hinweise und Risiken: Die vorliegende Werbemitteilung der apano GmbH ist eine unverbindliche Kurzinformation, dient ausschließlich Marketingzwecken und stellt weder ein Angebot noch eine Beratung, Empfehlung oder Aufforderung zum Kauf oder Verkauf dar. Wertentwicklungen der Vergangenheit sind kein Indikator für zukünftige Wertentwicklungen. Das öffentliche Angebot der beworbenen Finanzinstrumente erfolgt ausschließlich aufgrund der jeweils gültigen Verkaufsunterlagen, die ausführliche Hinweise zu den einzelnen mit der Anlage verbundenen Risiken enthalten (Verkaufsprospekt, Basisinformationsblatt o.ä.). Diese Dokumente finden Sie u.a. unter www.apano.de/rechtliches zum Download. Außerdem können sie nach ihrer Veröffentlichung kostenlos bei der apano GmbH, Heiliger Weg 8-10, 44135 Dortmund, Tel.: 0800-66 88 900, www.apano.de, angefordert werden.