Ein ereignisreiches Jahr an den Finanzmärkten liegt hinter uns – welche Marktentwicklungen werden wohl 2014 auf uns zukommen? Im kommenden Jahr wird die Unterfütterung mit Liquidität seitens der Notenbanken zumindest in den USA etwas zurückgefahren werden. Es wird daher im ersten Quartal 2014 zu beobachten sein, wie die US-Märkte mit diesem leichten Entzug umgehen.

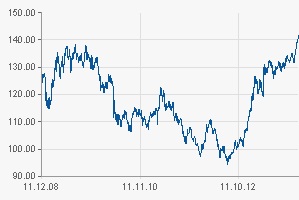

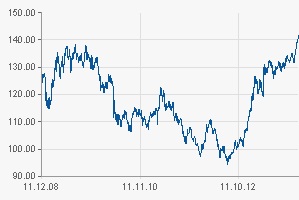

Bereits jetzt ist an der Entwicklung der längerfristigen Zinsen in den USA zu erkennen, dass die Anleger dabei sind, sich darauf einzustellen, dass ein Rückgang der FED-Nachfrage nach diesen Bonds zu niedrigeren Preisen führen wird. Da niemand der letzte sein will, hat der Zinsanstieg in den USA bereits still und leise längst begonnen.

Bislang konnte diese Entwicklung den US-Aktien nichts anhaben. Die quasi unverzinste Liquidität am kurzen Laufzeitende zwingt Anleger regelrecht dazu, Aktien zu kaufen. Hinzu kommt die vergleichsweise hohe Dividendenrendite und die Chance, dass eine nach langer Durststrecke wieder erstarkende Weltwirtschaft zu steigenden Gewinnen der Unternehmen führt und somit eine Höherbewertung der Aktien – auch über das derzeitige Rekordniveau hinaus – rechtfertigt.

Dennoch wird es den Jahresanfang beherrschen, auf welches Niveau die US-Renditen durch die Kräfteverschiebung zwischen Nachfragern und Anbietern steigen können und ob das dann herrschende neue Marktgleichgewicht auf einem Renditelevel stattfindet, welcher eine ernsthafte Konkurrenz für Aktien oder eine Bedrohung für die weitere Erholung der US-Wirtschaft darstellt. Problematisch dürfte es werden, sollten 10-jährige US-Staatsanleihen die psychologisch wichtige 3,00% -Schwelle erreichen (aktuell 2,72%).

US-Staatsanleihen-Anleihe: 6,250% bis 15.08.2023

Quelle: www.finanztreff.de

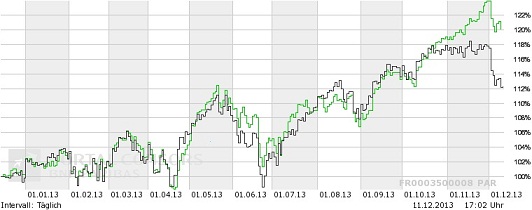

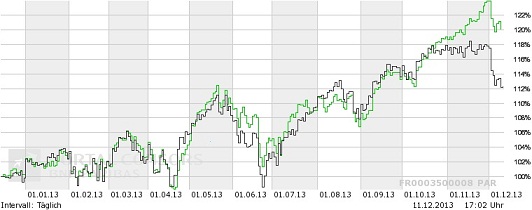

In Japan hingegen fährt die Notenbank weiterhin einen unverändert sehr expansiven Kurs. Ziel ist einerseits eine Stimulierung der Binnenwirtschaft, aber auch Unterstützung des Exports durch eine weitere Abschwächung des Yen, insbesondere zum US-Dollar und zum Euro. Der bisherige Erfolg dieser Maßnahme ist unbestreitbar. Innerhalb eines Jahres ist der Yen von einem Mehrjahreshoch auf ein Mehrjahrestief im Vergleich zum Euro und zum USD gefallen. Die japanische Börse hat dies ausgiebig gefeiert und mit weitem Abstand die etablierten Börsenplätze der Welt hinter sich gelassen. Mitfeiern konnten jedoch nur Nicht-Japaner, welche mit Währungsabsicherung investiert waren. Die Aussichten für Japan bleiben weiterhin günstig, jedoch wird auf dem erreichten Niveau die Anfälligkeit für temporäre Rückschläge größer werden.

Euro – Yen – Kurs (EUR-JPY)

Quelle: www.finanztreff.de

Europa hat das Problem, dass sowohl die USA als auch Japan versuchen, ihre Währungen niedrig zu halten. So erwies sich der Euro als strahlender Held des Jahres 2013, obwohl in weiten Teilen Europas Stagnation herrscht. Obwohl offensiv, verhält sich die EZB unter den Notenbanken am restriktivsten. Die Heterogenität des europäischen Marktes verhindert eine klare Prognose für die Region. Da die Problemländer des Euroraumes jedoch sukzessive wieder Boden unter die Füße bekommen, sollte die Basisstimmung eigentlich recht positiv sein. Denn dies könnte auf eine weitere Konvergenz der Euro-Zinsen hinlaufen, was insbesondere den schwächeren Staaten helfen würde.

Jedoch könnte eine weitere Aufwertung des Euro für die global agierenden Exporteure zum Problem um internationale Aufträge werden. Dieses Thema ist noch nicht an den Märkten angekommen, würde aber spätestens bei 1,50 USD/EUR in die Schlagzeilen drängen.

Für die Aktien- und Anleihemärkte im Euroraum stellt ein zusätzliches Problem dar, dass für Investoren aus Drittländern über die Wechselkurse gerechnet Euro-Assets vergleichsweise teuer geworden sind. Das könnte diese Investoren von Neuengagements abhalten oder sie sogar dazu verleiten, Gewinne mitzunehmen. Während z.B. der DAX um ca. 20% im 2013 zugelegt hat, sitzt ein japanischer Investor – insofern er die Währung nicht gehedgt hat – auf einem DAX-Gewinn von 52%!

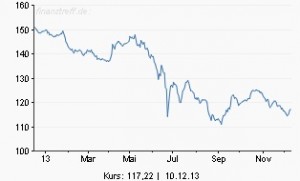

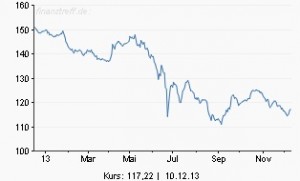

Abgesehen davon ist die hohe Abhängigkeit der europäischen Aktienmärkte von den US-Märkten ein nur allzu bekannter Fakt. Neue Rekordstände sind möglich, aber schwer vorstellbar, wenn die Unterstützung aus Amerika wegfallen sollte. Der Blick auf die Entwicklung des EuroStoxx50 in den letzten 4 Wochen zeigt, dass sich in Euroland ein Hang zu Gewinnmitnahmen eingestellt hat. Der Index schaffte es deshalb nicht, die mühsam wieder erreichte Barriere aus den Mehrjahreshochs von 2010 und 2011 zu überwinden. Ob das Motiv nur Jahresend-Gewinnmitnahmen aus den o.a. Währungsgründen sind, ist derzeit nicht auszumachen. Es ist aber auffallend, dass ein Großteil der Flops aus den französischen Komponenten des EuroStoxx50 kommt. Offenbar differenzieren die Anleger auf erreichtem Niveau stärker und wenden den Ländern, in denen sich neue Probleme auftun, den Rücken zu. 2014 wird voraussichtlich in Euroland wesentlich ausgeprägter als 2013 ein Jahr werden, in welchem „Stockpicking“, also Länderdifferenzierung und Branchenselektion, Basis des Anlageerfolges sein wird.

CAC-40 versus DAX (grün)

Quelle: www.finanztreff.de

Emerging Markets (EM) und Rohstoffe heißen die Verlierer des Jahres 2013. Es ist auffallend, dass sich in den letzten Tagen genau diese beiden Gruppen relativ robust verhielten. Offenbar haben einige Investoren damit begonnen, Gewinne aus den Top-Performern 2013 zu realisieren und auf Schnäppchenjagd zu gehen. Ob sich daraus ein Trend für 2014 ableiten lässt, kann nicht seriös beantwortet werden. Jedoch ist unverkennbar, dass sich das relative Chance-Risiko-Verhältnis dieser Underdogs verbessert hat. Sollte die Weltwirtschaft tatsächlich wie prognostiziert Fahrt aufnehmen, wäre es eher verwunderlich, wenn die Rohstoffe nicht davon profitieren würden. Auf Seiten der Emerging Markets ist die Situation schwieriger zu bewerten, denn politische Unruhen wie zuletzt in Thailand und zu erwarten im Vorfeld der Fußball-WM in Brasilien zeigen, dass die imposanten demografischen Wachstums-Stories dieser Staaten nicht das alleinige Anlagekriterium sein können. Der Frühsommer 2013 zeigte, welches Nadelöhr die EM-Bonds darstellen können, wenn es mit den Renditen der etablierten Industriestaaten aufwärts geht. Die Spreads zwischen An- und Verkaufskursen stiegen in unerträgliche Dimensionen, was belegt, dass der auf dem Papier stehende Renditevorteil dieser Staaten (vor allem in lokaler Währung) mit guten Nerven erkauft werden muss. Das hier anhängende Beispiel einer 30-jährigen Türkei Anleihe (in USD!!) zeigt, dass bei einer Anlage in EM-Bonds temporär aktienähnliche Crashs zu verkraften sind.

TUERKEI, REPUBLIK DL-NOTES 2004(34)

Quelle: www.finanztreff.de

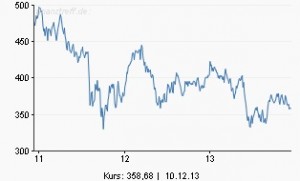

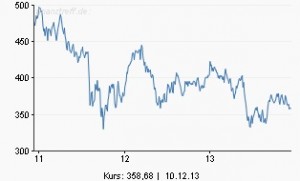

Dennoch kann die nicht wegzuleugnende Tatsache, dass es auf gute Bonitäten -zumindest derzeit noch- keine befriedigende Rendite gibt, den EM-Bonds 2014 eine wertvolle Stütze sein. Denn für alle die Anleger, welche zumindest die mathematische Chance einer nennenswerten positiven Realrendite im Anleihebereich suchen, sind EM-Anleihen -und hier insbesondere die Emissionen in lokaler Währung- alternativlos, außer der Investor erwirbt Unternehmensanleihen mit Ramsch-Status. Insofern es den EM-Bonds gelingen sollte, wieder ihr temporär durchaus positives Image zurück zu gewinnen, würde dies unzweifelhaft auch die EM-Aktienmärkte unterstützen. Insbesondere die ehemals hochgelobten 4 BRIC-Staaten aus dieser Gruppe weisen erheblichen Nachholbedarf auf. Ihr Basisabwärtstrend ist nun bereits seit 3 Jahren intakt.

DAXGLOBAL BRIC

Quelle: www.finanztreff.de

Außer der FED-Zinsdebatte könnte das FJ 2014 von einem anderem Thema beherrscht werden: Australien und China berichten derzeit über eine Vielzahl von geplanten Börsengängen. Oft ist dies ein Indikator für das Spätstadium einer Aufwärtsentwicklung. Das muss kein böses Omen sein, aber das globale Angebot an neuen Aktien wird 2014 zweifellos zunehmen. Es bleibt zu hoffen, dass es auch im neuen Jahr genügend kompensierende Nachfrager gibt, welche hungrig auf Risikopapiere sein werden.

Wir sind schon sehr gespannt, wie sich die Märkte 2014 entwickeln werden und wünschen Ihnen und Ihren Familien ein frohes, gesundes, erfolgreiches neues Jahr!