4 erfolgreiche Fonds für alle Fälle mit deutlichem Agio-Rabatt (2% statt bis zu 5%)!

Die apano-Anlagestrategien öffnen Ihnen als Anleger die Tür zu einer „anderen“ Art der Geldanlage. Neben zahlreichen Anlagemöglichkeiten, die nur in einer festgesetzten Zeichnungsphase erworben werden können und die dann eine mitunter relativ hohe Mindestinvestitionssumme sowie eine feste Laufzeit von einigen Jahren haben, finden Sie bei apano auch eine Reihe Investmentfonds zu unterschiedlichsten Themen.

Die Investmentfonds zeichnen sich in der Regel durch folgende Eigenschaften aus:

• Täglich verfügbar

• Ab geringer Einstiegssumme kaufbar

• Sparplanfähig

Im Rahmen der Fondswochen bei apano haben Sie nun bis zum 30.06.2024 die Chance, täglich verfügbar, auch per Sparplan und mit deutlichem Agio-Rabatt in folgende 4 erfolgreiche Investmentfonds zu investieren:

Der Aktienfonds für Vorsichtige: apano Global Systematik

- • Aktieninvestment mit Wertsicherungskonzept | • vielfach ausgezeichnet | • krisenbewährt

Investieren in Zukunft und Langlebigkeit: Perspektive OVID Equity ESG Fonds

- • Themen mit nachhaltiger Entwicklung wie z.B. Gesundheit, Bildung, Infrastruktur und saubere Energie

Infrastruktur im asiatisch-pazifischen Raum: OVID Asia Pacific Infrastructure Equity

- • Investition in Innovation, Wachstum und Zukunftstechnologien über wachstumsorientierte Aktien

Sicher und stabil investieren mit dem Basisinvestment: apano HI Strategie 1

- • Globale, aktive Vermögensverwaltung in einem einzigen Fonds inkl. KI- und Digitalisierungsthemen

Investieren auch Sie jetzt flexibel und täglich verfügbar in einen oder mehrere der 4 erfolgreichen Investmentfonds!

Fordern Sie dazu jetzt einfach kostenfrei und unverbindlich über folgenden Link mehr Infos an: www.apano.de/fondswochen

Dort finden Sie neben weiteren Informationen auch Hinweise und mit den Fonds verbundene Risiken.

Im Rahmen eines Kaufs bieten wir Ihnen übrigens – sofern Sie noch keins haben – automatisch ein kostenfreies apano-Depot bei unserem Partner, der comdirect bank, an. Die Depotführungsgebühren übernimmt apano für Sie. Sie können dieses Depot auch für andere als die apano-Produkte nutzen oder Produkte aus anderen Depots übertragen. Einfach mehr Infos anfordern und Sie erhalten automatisch alle notwendigen Unterlagen: www.apano.de/fondswochen

Oder rufen Sie uns an! Denn am Anfang steht immer ein gutes Gespräch. Sie erreichen uns telefonisch unter 0231 13 887 0.

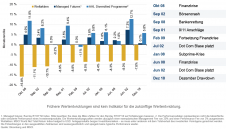

Hinweise und Risiken:

Die vorliegende Werbemitteilung der apano GmbH ist eine unverbindliche Kurzinformation, dient ausschließlich Marketingzwecken und stellt weder ein Angebot noch eine Beratung, Empfehlung oder Aufforderung zum Kauf oder Verkauf dar. Wertentwicklungen der Vergangenheit sind kein Indikator für zukünftige Wertentwicklungen. Das öffentliche Angebot der beworbenen Finanzinstrumente erfolgt ausschließlich aufgrund der jeweils gültigen Verkaufsunterlagen, die ausführliche Hinweise zu den einzelnen mit der Anlage verbundenen Risiken enthalten (Verkaufsprospekt, Basisinformationsblatt o.ä.). Diese Dokumente finden Sie u.a. unter www.apano.de/rechtliches zum Download. Außerdem können sie nach ihrer Veröffentlichung kostenlos bei der apano GmbH, Heiliger Weg 8-10, 44135 Dortmund, Tel.: 0231 13887 0, www.apano.de, angefordert werden. Weitere Informationen finden Sie auch hier.