Einige Worte vorab

Das Thema beschäftigt Sie und uns. Da wir gemäß „apano – anders denken zahlt sich aus!“ für neue Ideen sehr offen sind, haben sich Vadym Voytas, IT-Experte bei apano und ich, Christian Schmidt, Senior-Wertpapierspezialist, für Sie in das Thema eingearbeitet und nehmen Sie mit in die Welt abseits von Dollar, Yen und Euro.

Das Thema „Bitcoin, Blockchain und Kryptowährungen“ wird von Jahr zu Jahr immer heißer. Was als Alternativgeld erdacht wurde, wird zum Anlage- und Spekulationsobjekt. Es gibt viele Diskussionen im Internet und sozialen Netzwerken, ob und wie der Bitcoin reich macht, ob der Bitcoin eine Blase ist, ob er eines Tages die traditionellen Währungen wie Euro und Dollar ersetzt und ob es sich lohnt, jetzt einzusteigen.

Bei aller Meinungsvielfalt und bei allen unterschiedlichen Sichtweisen steht eins fest: die Menschen wollen über das Thema „Kryptowährungen“ mehr wissen. Informationen zum Thema gibt es in erster Linie im Internet.

Es gibt dort unendlich viele Artikel und Erklärvideos: mit Vertiefung und ohne, grenzthemenübergreifend und auf ein Fachgebiet spezialisiert, pro- kontra- und neutral orientiert.

Die Eigenschaften des Internets machen es recht anspruchsvoll, Informationen hinsichtlich ihrer Belastbarkeit, Richtigkeit und hinsichtlich ihres Hintergrundes zu beurteilen.

Jeder darf hier fast alles Mögliche veröffentlichen, kontrolliert und verifiziert wie z.B. bei Printmedien wird im Internet nichts. Fake News sind dann beinahe unausweichlich.

Auch wir veröffentlichen unsere Auffassung zum Thema Kryptowährungen. Sie als Anleger schreiben uns mit Ihren Fragen die Kompetenz zu, die Punkte ins Licht zu bringen, zu denen es nur wenige Informationen gibt.

In Ihrem Sinne beleuchten wir das Thema möglichst detailliert, angemessen tief und gleichzeitig maximal verständlich. Dann kommen wir zu den Fragen, die heutzutage leider am wenigsten in den Medien beantwortet werden. Ganz zum Schluss werfen wir ein Blick in die Zukunft. Zwar hat niemand eine Glaskugel, eine fundierte Prognose auf einer soliden Basis bietet Ihnen jedoch einen deutlichen Vorteil.

In diesem Sinne: Herzlich willkommen zu einer spannenden Serie in Ihrem apano-Blog. Vorab benötigen Sie einige Vorkenntnisse. Gerne bringen wir Sie und uns hier auf einen gemeinsamen Nenner

Was wissen Sie und wir über das traditionelle Bank- und Zahlungssystem?

Geld ist definiert als ein gesetzliches, allgemein akzeptiertes Zahlungs- und Wertaufbewahrungsmittel. Ganz praktisch: Mit Gold, Euro, Schweizer Franken und US-Dollar können Sie überall etwas kaufen und diese Währungen behalten (von Inflation und Minuszins abgesehen) ihren Wert. Für Mark der DDR, russische Rubel und venezolanische Bolivar gilt das nicht, und daher sind diese Währungen auch kein Geld. Probieren Sie es besser nicht aus, beim Bäcker mit Bolivar zu zahlen.

Bis 1971 wurden die Währungen mit Goldreserven gebunden. Konkret bedeutet das: Der Nominalbetrag auf jedem US-Dollarschein wurde real in Gold in Fort Knox hinterlegt. Am 15. August 1971 hob der damalige US-Präsident Richard Nixon die Goldbindung des Dollar auf. Später wurden auch weitere Währungen vom Gold gelöst. Geld kann seitdem beliebig vermehrt werden, solange Papier genug da ist.

Demzufolge entsteht immer mehr Geld im Umlauf. Wie geht das? Sie gehen zur Bank und neben einen Kredit auf. 10.000 € sollen es sein. Die Bank eröffnet das Konto, schreibt Ihnen den Betrag gut und hat die Verbindlichkeit gegenüber Ihnen als Kreditnehmer.

Bis 1971 hätte die Bank das so ohne weiteres nicht machen können. Die Bank konnte nur Geld verleihen, das sie im Haus als Einlage hatte. Heute ist das anders:

Die Bank bringt das zusätzliche elektronische Geld in Umlauf, so genanntes „Buchgeld“ oder noch „Giralgeld“ genannt. Wenn aber mehr Geld im Umlauf vorhanden ist, müssten auch mehr Waren und mehr Dienstleistungen bereitgestellt werden. Passiert das nicht, so steigt die Inflation und das Geld verliert an Wert. Die somit entstandenen Schulden wachsen immer weiter. Das heißt, dass das Geld (von Gold abgesehen) heutzutage als Wertaufbewahrungsmittel nicht mehr so gut geeignet ist wie vor dem Jahr 1971.

Was wissen wir über Bitcoin?

Im Jahre 2008 veröffentlicht eine Developer-Gruppe namens „Satoshi Nakamoto“ das Prinzip des Bitcoin-Protokolls. In ihrer Veröffentlichung schreiben sie:

Wir brauchen ein Zahlungssystem, das nicht auf dem Vertrauen aufgebaut wird, sondern auf den Krypto-Beweisen, wobei zwei Seiten miteinander Zahlungen abwickeln können ohne einen Dritten als Vermittler oder Garantiegeber miteinbeziehen.

Das heißt, wenn einer den anderen bezahlen möchte, sollte das zukünftig mit Kryptowährung ohne Bank funktionieren.

Warum möchten Marktteilnehmer das traditionelle Geldsystem durch Kryptowährung ersetzen und wozu könnte das gut sein? Um das zu verstehen, betrachten wir ein weiteres Beispiel.

Mal angenommen, Max hat 10 Euro und möchte 9 Euro an Rita zahlen. Rita möchte weiterhin 5 Euro an Alex zahlen. Die traditionelle Abwicklung sieht ungefähr so aus:

– „Max zahlt 9 Euro an Rita“

– „Rita bekommt 9 Euro“,

– „Rita zahlt 5 Euro an Alex“

– „Alex bekommt 5 Euro“.

Wie Sie sehen, sind 9 Euro im Umlauf. In der traditionellen Zahlungssystem kann es aber in der Tat viel mehr Geld um Umlauf sein. Denn jeder kann das elektronische Giralgeld der Bank miteinbeziehen (in dem man zum Beispiel Max und Rita ein Kredit aufnehmen).

Die Banken können also beliebig viel Geld in Umlauf bringen und somit den realen Wert – die Kaufkraft – des Geldes von Max, Rita und Alex mindern. (Wenn mehr Geld vorhanden ist, müssen auch mehr Waren und Dienstleistungen bereitgestellt werden. Passiert das nicht, so steigt die Inflation und das Geld verliert an Wert.)

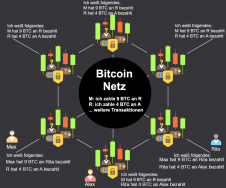

Wie würde die oben beschriebene Abwicklung in der Bitcoin- bzw. Blockchain-Welt aussehen?

Für das bessere Verständnis fangen wir mit einem einfachen Beispiel an, das erstmal weit von der Realität entfernt ist. Wir werden es aber stufenweise immer realistischer darstellen.

Was wäre, wenn die Transaktionskette so aussehen würde:

- „Max zahlt 9 Bitcoins an Rita“

- „Max zahlt 9 Bitcoins an Rita, Rita bekommt 9 Bitcoins“,

- „Max zahlt 9 Bitcoins an Rita, Rita bekommt 9 Bitcoins, Rita zahlt 4 Bitcoins an Alex“

- „Max zahlt 9 Bitcoins an Rita, Rita bekommt 9 Bitcoins, Rita zahlt 4 Bitcoins an Alex, Alex bekommt 4 Bitcoins“.

Haben Sie schon einen wichtigen Unterschied erkannt? Richtig. Das sieht auf den ersten Blick anders aus. Wo liegt der Unterschied? Jede Transaktion beinhaltet die Information über die Transaktionen-Vorgänger. Außerdem ist die laufende Nummerierung der Transaktionen auch mit dabei.

Ein wichtiger Punkt für das Verständnis ist:

- Es können in oben beschriebener Kette (im Unterschied zu der traditionellen Kette) keine Änderungen vorgenommen werden ohne Einfluss auf die Folgetransaktionen zu haben oder ohne, dass der Unterschied unbemerkbar bleibt. Es können somit keine Fälschungen, nicht reglementierte Ein- oder Ausbuchungen durchgeführt werden.

Ein zweiter wichtiger Punkt ist:

- Die Transaktionskette wird weltweit auf den zahlreichen Computern dokumentiert und widergespiegelt. Somit wird das „Kontenbuch“ ohne Bank geführt. Diese öffentlichen Register (auch Ledger genannt) ermöglicht die so genannte Blockchain-Technologie (die wir später näher betrachten).

Daraus kommt ein weiteres ultimatives Pro-Argument der Bitcoin-Enthusiasten:

- Das neue System sei komplett dezentralisiert – ohne jemandem, der das System allein kontrollieren könnte. Stattdessen wird das System durch deren Nutzer aufrechterhalten.

Ein dritter wichtiger Punkt ist:

- Der Bitcoin ist nicht unendlich vermehrbar. Es wird nur 21 Mio. davon geben. Das sollte den Schutz gegen die Inflation bringen. (Woher kommt diese Zahl und ob das funktioniert, diskutieren wir in Folgebeiträgen).

In der Realität sieht die Bitcoin-Kette (Blockchain) ein wenig anders aus. Anstatt der schriftlichen Bemerkungen wird ein so genannter Hash benutzt: eine Funktion, die aus einer beliebig längeren Zeichenfolge eine Zeichenfolge mit fixer Länge erstellt.

Was ist genau Hash und die Hashfunktion?

Eine Hashfunktion produziert wie schon gesagt eine Zeichenfolge (ein Hash) mit fixer Länge, aus der beliebig längere Zeichenfolge.

Unter SHA256 Hash Generator Online (passwordsgenerator.net) haben Sie die Möglichkeit die Hashfunktion selbst auszuprobieren.

Wir haben das ebenso auf dem oben angegebenen Portal gemacht und für unser Beispiel folgendes bekommen:

- 0D6946561372ECD13C8DACB91821184 69F65D599B569800BDFD6F0D75A8D52C9

- D4B95B79BBED3B635637DEDA6908F15 94F582A6D894D72942E08F37B86E56BF6

- A24CB8E81CDD0B2B5D9632DDFB18C82 24EA5C5BC8070BFFF82EB7A66654C85C8

- 35978D8F99F0AB3CF22E3949F5DCE513 0951EAD137EA4A56874970E96628AAB4

Anstatt den Satz bekamen wir eine Zeichenkette aus 64-Zeichen. Somit kann jede beliebige Aussage mit dem fixen Speicherplatz eindeutig abgebildet werden.

Für den Hash gilt:

- Jeder Hash ist einmalig für seine Ursprungszeichenfolge.

- Es gibt keinen Hash, der für mehrere Aussagen gleich wäre.

- Man kann rückwärts vom Hashwert den ursprünglichen Wert nicht entschlüsseln (nicht für die realistische Zeit).

Wir haben zum Testen die zweite Aussage in unserem Beispiel wie folgt geändert:

„Rita bekommt 18 Euro anstatt 9“.

Die Hash-Werte haben sich ebenso geändert:

- 0D6946561372ECD13C8DACB91821184 69F65D599B569800BDFD6F0D75A8D52C9

- D2D1F0EE944AC92BB3751E2DD5ADDD 96901EAEAB5A5A743C4E2DF32F0E3E4654

- A8E18B3E3DE8DB3C492252AE8EB5CFB 986460870DBD349677B683C448E5D6C95

- 6622F3BECCBD528D90C68FBEDFA7687B 9FA4B642C479FA89B0ED4DE013D941FC

Der erste Hash ist gleichgeblieben. Die Hashs 2, 3 und 4 haben sich geändert.

FAZIT: Die Änderung von einem Block führt hinter sich die Änderung der ganzen Folgekette.

Die Transaktionskette sieht somit so aus:

- Jede Folgetransaktion referenziert sich auf den Hash der Transaktion-Vorgänger.

Jeder Block hat somit einen eigenen Hashwert und Hashwert des Blocks-Vorgänger. Diese Darstellung nähert sich der Realität, ist aber immer noch stark vereinfacht.

Die Idee und das Ziel haben Sie hoffentlich schon ein wenig verstanden:

- Man kann nicht einfach so einen Block verändern. Denn die Veränderung eines Blocks führt zu der Änderung seines Hashs. Es sollen also alle Folgeblöcke ebenso verändert werden. Ansonsten gilt der abgeänderte Block als ungültig.

Das heißt, Max kann an Rita nur die Bitcoins übergeben, die er tatsächlich hat. Auch die Bank kann nicht mehr unendlich viel Währung in Umgang bringen.

Zwischenfazit: Das ist doch schon mal was. Kryptowährungen können zur Zahlung genutzt werden und erheben den Anspruch, auch ein Wertaufbewahrungsmittel zu sein. Ein allgemein akzeptiertes gesetzliches Zahlungsmittel sind sie jedoch nicht, und wie es um die Funktion als Wertaufbewahrungsmittel bestellt ist, ist derzeit offen.

Lesen Sie im Teil 2:

- Der Krypto-Urknall

- Wie entstehen die Bitcoins?

- Was ist Blockchain?

Abonnieren Sie den apano-Blog. Klicken Sie dazu

Quellen:

cryptography Info Page (metzdowd.com)

Bitcoin – Browse Files at SourceForge.net

mempool – Bitcoin Explorer